Калийная оттепель. Возможно ли слияние «Уралкалия» и «Беларуськалия»?

В калийной отрасли России и Беларуси надвигаются изменения к лучшему. Так, по крайней мере, трактовался июньский визит главы российского «Уралкалия» в Минск, где при посредничестве главы «Сбербанка» Германа Грефа стороны пытались найти возможные пути выхода из текущего положения. «Беларуськалий» и «Уралкалий», разорвавшие в 2013 г. свое коммерческое партнерство, могут вновь пойти на сближение. Серьезная заинтересованность в слиянии наблюдается преимущественно с российской стороны. Однако образование американо-канадского калийного картеля заставит белорусов и россиян переосмыслить рыночные стратегии.

Разговоров о возможном сближении «Уралкалия» и «Беларуськалия» следовало ожидать на фоне нормализации отношений между Россией и Беларусью. Противоречия относительно цены на поставляемый из России в Беларусь газ, ограничение Россией беспошлинных поставок нефти, медленный прогресс по формированию единого рынка нефти и газа в рамках ЕАЭС, наличие существенной задолженности в отношении России (по состоянию на начало 2017 г. – $6,4 млрд) – все это препятствовало появлению какой-либо интеграции в рамках калийного сектора.

Тем не менее в итоге консенсусный уровень цен на газ был найден ($130 за 1000 куб. м), вслед за чем стало возможным закрепление пошлин от реэкспорта нефти за белорусской стороной. Стороны также договорились о смягчении долгового бремени Беларуси – кредит на $700 млн способствует реструктуризации государственного долга, отодвигая основную часть выплат на 2020-е гг. Общее потепление в отношениях привело к тому, что на территории союзных государств вновь заговорили о возможном возврате к положению до 2013 г.

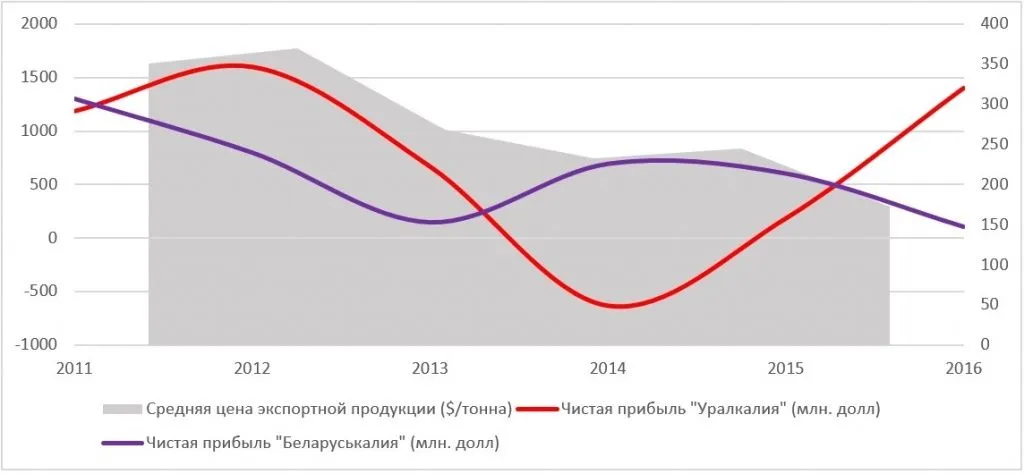

График 1

Чистая прибыль «Уралкалия» и «Беларуськалия» на фоне колебания цен

График 1. Чистая прибыль «Уралкалия» и «Беларуськалия» на фоне колебания цен. Источник: «Уралкалий», пресс-релизы компании «Беларуськалий».

В июне 2013 г. «Уралкалий» отказался продавать свою продукцию через созданное в 2005 г. совместное с «Беларуськалием» предприятие – Белорусскую калийную компанию (БКК). По версии президента Александра Лукашенко, камнем преткновения было стремление российской компании перенести БКК за пределы Беларуси и, соответственно, вывести ее из-под юрисдикции Минска. Вследствие этого шага котировки калийных удобрений рухнули, капитализация ведущих мировых поставщиков упала на 20-25%, за ними стал падать и общемировой спрос, после чего белорусские власти запустили маховик административных мер против высшего менеджмента «Уралкалия».

Парадоксальным образом «Беларуськалию» разрыв коммерческого партнерства с «Уралкалием» пошел на пользу.

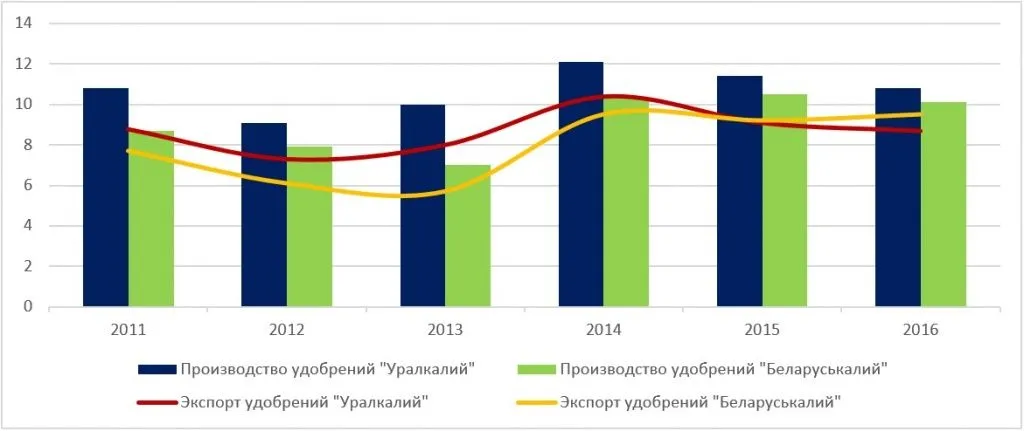

Белорусская компания стабильно вышла на уровень производства выше 10 млн т в год и существенно нарастила экспорт за рубеж – в течение последних трех лет объемы экспортных поставок колебались в интервале 9,2-9,5 млн т в год (см. График 2). Глава «Беларуськалия» заявил о планах компании преодолеть планку в 10 млн т экспортируемой продукции уже в 2017 г. Во многом это результат «игры на понижение» БКК, которая ради сохранения и возможного укрепления рыночной доли (19-20%) регулярно сбивает котировки – точно так же, как в ходе китайского «тендера» в 2015 г. снизила цену с рыночных $335 за тонну до $315 за тонну, в 2016 г. БКК пошла на снижение в отношении Китая ($219 за тонну) и Индии ($227 за тонну).

График 2

Производство и экспорт калийных удобрений в период 2011-2016 гг. (млн тонн)

График 2. Производство и экспорт калийных удобрений в период 2011-2016 гг. (млн т). Источник: «Уралкалий», пресс-релизы компании «Беларуськалий».

В то время как БКК постепенно укреплял свои позиции, результаты хозяйственной деятельности «Уралкалия» были помрачены аварией на соликамском руднике №2 в ноябре 2014 г.

По мере того как рассол стал поступать в рудник, компания была вынуждена приостановить все работы, и с тех пор добыча хлоркалия ведется лишь на половину мощности – руководство компании было вынуждено выделить $723 млн на строительство нового соликамского рудника вместо затопленного. К тому же на фоне падения цен и ограниченного спроса долговая нагрузка «Уралкалия» возросла до $5,5 млрд, вследствие чего ввод в эксплуатацию ряда перспективных проектов, среди прочих – Усть-Яйвинского и Половодовского месторождений, пришлось перенести на 2020-е гг.

Тем не менее, несмотря на текущую задолженность, по масштабу запасов «Уралкалий» сохраняет шансы в среднесрочной перспективе стать ведущим игроком на калийном рынке.

«Уралкалий» претерпел ряд организационных изменений в течение последних четырех лет – основным акционером больше не является ни Дмитрий Рыболовлев (до 2010 г.), ни Сулейман Керимов (2010-2013 гг.). Теперь это совладелец одного из крупнейших производителей азотных удобрений «Уралхим» Дмитрий Мазепин. Помимо Мазепина в состав акционеров также вошел прежде малоизвестный белорусский бизнесмен Дмитрий Лобяк, бывший сослуживцем Мазепина в минском суворовском училище. Ставка на данный состав белорусских бизнесменов может оказаться вполне удачной, так как Мазепин активно участвует в финансировании спорта и благотворительных организаций в Беларуси, вследствие чего обладает несколько большим пространством для маневра, нежели предыдущие владельцы «Уралкалия». С Мазепиным, которого на протяжении последних лет связывали с высокопоставленными представителями правительства Беларуси, фактически невозможно повторение «баумгертнеровского» сценария.

Серьезная заинтересованность в слиянии пока что наблюдается преимущественно с российской стороны.

Глава «Беларуськалия» недвусмысленно высказался, что выступает против возможного слияния с «Уралкалием». К тому же калийные компании Беларуси, «Беларуськалий» и БКК, – крупнейшие налогоплательщики государства, и потеря контроля над ними стала бы весьма серьезной проблемой для официального Минска. Именно этим и объясняются заявления белорусских высокопоставленных лиц, что к практике «картельного» сбыта «Беларуськалий» готов вернуться только при 200% соблюдении государственных интересов. В то же время положение «Беларуськалия» более нестабильно, так как, в отличие от России, обладающей емким рынком сбыта калийных удобрений («Уралхим» стандартно сбывает на внутреннем рынке 2-2,3 млн т удобрений), выручка белорусской компании на 92% зависит от экспорта. Поэтому любое существенное сужение спроса на глобальном рынке, 20% которого на данный момент приходится на долю БКК, может стать ударом для белорусской компании.

Рыночные тренды свидетельствуют о том, что цены на калийные удобрения окончательно преодолели спад и в 2017 г. вырастут до $230-250 за тонну на фоне растущего спроса в Китае, Индии и Латинской Америке.

При этом российско-белорусское сотрудничество в сфере сбыта калийных удобрений имеет смысл, пусть пока не в рамках совместного предприятия.

В течение ближайших недель две крупнейшие канадские компании-производители калийных удобрений, Potash Corp. и Agrium завершат процесс слияния (новая компания будет носить название Nutrien). Принимая во внимание тот факт, что обе компании и так состояли в картельном соглашении с американским Mosaic, образуя Canpotex, второго крупнейшего калийного экспортера в мире после БКК, согласование рыночных стратегий «Уралкалия» и «Беларуськалия» будет всесторонне выгодно. На это и следует делать ставку, так как ввиду необходимости восстановить обоюдное доверие возврат к status quo ante весьма маловероятен.

Виктор Катона, экономист, специалист по закупкам нефти MOL Group (Венгрия)