Европе невыгодно закупать американский СПГ – британский эксперт

30 июля администрация президента США Дональда Трампа продлила разрешение на экспорт сжиженного природного газа до 2050 г. По мнению Вашингтона, этот шаг принесет выгоду как Соединенным Штатам, так и их союзникам по всему миру. Однако этим же летом СПГ-индустрия США пережила неприятный удар: покупатели отказались уже от 110 поставок, что вынудило Минэнерго США ухудшить экспортные прогнозы. Тем временем, свой СПГ продолжает поставлять в Европу Россия – буквально накануне очередной танкер с грузом от компании «НОВАТЭК» прибыл в Литву. О том, почему США проигрывают России конкуренцию на европейском рынке и каковы перспективы американского экспорта СПГ в целом, в интервью «Евразия.Эксперт» оценил старший приглашенный научный сотрудник Оксфордского института энергетических исследований Стивен О'Салливан.

– Когда ОПЕК снизил добычу нефти из-за пандемии, цены упали. Теперь же добыча нефти возросла, а цены снова идут вниз. Что происходит на рынке нефти? Какие факторы повлияли на снижение цен?

– Когда еще в апреле страны ОПЕК+ объявили о сокращении добычи, спрос на нефть находился в свободном падении из-за COVID (предполагалось снижение на 20-30 млн барр./день во II кв.), а ценовая война между Саудовской Аравией и Россией, начавшаяся в марте, только усугубила ситуацию. Соглашение между как можно бо́льшим числом производителей было необходимо для стабилизации рынков, и это было достигнуто, когда Саудовская Аравия, Россия и США договорились о сокращении добычи нефти, а ряд других производителей также согласились сократить добычу.

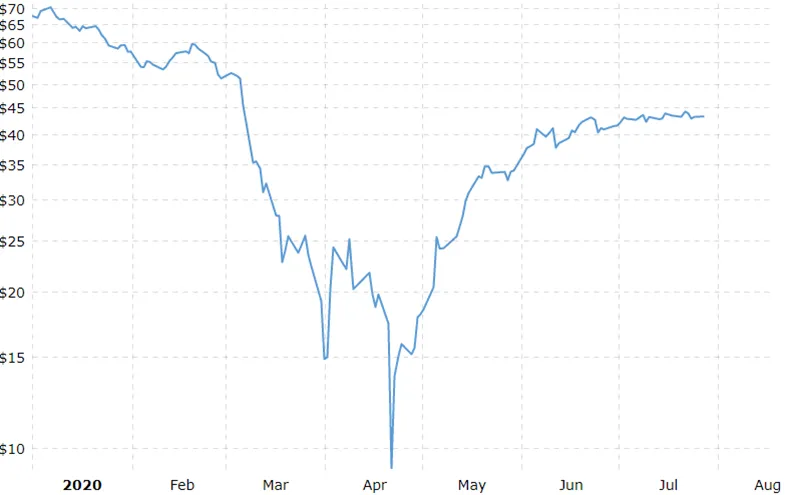

В середине апреля сырая нефть марки Brent достигла нижней ценовой точки в менее чем $10 за баррель, но с тех пор она неуклонно росла, потому что (а) соглашение немедленно сняло с рынка 9,7 млн баррелей предложения, (б) оставался путь для роста добычи, поскольку сокращения уменьшались с течением времени (и увеличение добычи 1 августа является частью этого процесса), что означало свет в конце туннеля для стран, сокращающих добычу, и (в) соблюдение договоренностей, которое обычно является проблемой, было удивительно хорошим, на уровне 108%.

Brent восстановилась до уровня выше $40 за баррель, где и находится сегодня. Изменение цены на доллар или два очень незначительно по сравнению с падением на $60 за баррель, которое мы наблюдали с января по апрель, поэтому мы можем сказать, что соглашение ОПЕК+ до сих пор было успешным.

Цена на нефть марки Brent в 2020 г.

– Когда стабилизируются цены на нефть на мировом рынке? Какие события могли бы положительно повлиять на это?

– Мы можем сказать, что цены на нефть уже стабилизировались, так как за последние шесть недель Brent была в районе $40 за баррель. Очень трудно предсказать с какой-либо определенностью, в каком направлении будет двигаться ситуация.

Спрос на нефть восстанавливается, особенно в странах, пострадавших от пандемии на ранней стадии, таких как Китай. Пакеты государственной поддержки в США, Европе и других странах оказали положительное влияние на спрос. Сокращение производства крупными производителями привело к высокому уровню соблюдения требований (поскольку последствия несоблюдения были весьма очевидны в марте-апреле). Что может пойти не так и снова снизить цены?

Во-первых, серьезное возобновление пандемии, требующее карантина, в крупных экономиках. Это может подорвать восстанавливающийся спрос и привести к падению цен. Во-вторых, уступчивость производителей может ослабнуть – более высокий объем производства приведет к снижению цен. С другой стороны, вакцина или явно более эффективные терапевтические препараты могут стимулировать экономическую активность и помочь компаниям строить планы с учетом будущего роста, что окажет положительное влияние на нефтяные цены.

– Масштабные планы по поставкам американского сжиженного природного газа (СПГ) в Европу оказались под угрозой. Летом 2020 г. были отменены более 70 экспортных партий СПГ из США на июнь и июль, более 40 – на август. Как вы оцениваете перспективы экспорта американского СПГ в Европу в этих условиях?

– Экономика трансатлантической торговли зависит от разницы цен между Henry Hub в США и такими местами, как National Balancing Point (NBP) в Великобритании или европейский Title Transfer Facility (TTF) в Нидерландах. В течение 2020 г. разница между ценами американского и европейских хабов неуклонно возрастала и остается убыточной для доставки СПГ из США в Европу с учетом того факта, что к цене Хенри-хаба для США в $1,76 за 1 млн БТЕ прибавляется $4,50 за 1 млн БТЕ стоимости сжижения, доставки и пошлин, что поднимает цену американского СПГ, поставляемого в Европу, до $6.26 против спотовых цен на газ в Великобритании в $1.53 за 1 млн БТЕ. Таким образом, торговля явно убыточна, и неудивительно, что европейские покупатели отвергли так много американских поставок.

В перспективе я не вижу, чтобы эта ситуация менялась до тех пор, пока европейский спрос на СПГ не увеличится, а это зависит от восстановления экономики в Европе и от того, как российский «Газпром» будет вести себя на рынке, поскольку он хочет увеличить свои продажи и конкурирует с некоторым спросом на СПГ.

Запасы газа в США находятся на высоком уровне, поэтому даже если температура повысится и вырастет спрос на кондиционеры, это вряд ли поможет финансам американских производителей газа, и нам стоит ожидать приостановки некоторых скважин в течение следующих нескольких месяцев. Это может привести к росту цен ближе к концу года, хотя именно разница между американскими и европейскими ценами на газ имеет решающее значение для возобновления торговли, а она, вероятно, останется слишком низкой, чтобы оправдать транспортные расходы.

– В США построено большое количество заводов по производству СПГ. Страна нацелена экспортировать газ. Как в этой связи Вы оцениваете риски для российского СПГ? Торговая война Китая и США затронула газовый сегмент – есть ли в этом выгода для России?

– Сейчас в мире много поставщиков СПГ – таких как США, Россия, Катар, Австралия, Нигерия. США будут конкурентом России для покупателей СПГ по всему миру – и не только для покупателей СПГ, у России имеется очень большая индустрия экспорта трубопроводного газа, которая также участвует в конкуренции.

Европа является одним из очевидных полей битвы: это очень большой рынок, Россия поставляет туда почти треть импорта газа по трубопроводам, но также может поставлять и СПГ. Здесь все зависит от цены на газ и долгосрочных контрактов, которые были заключены.

Китай – это еще один рынок, который импортирует много СПГ, но также имеет трубопроводные соединения с целым рядом стран (Туркменистан, Казахстан и Узбекистан в Центральной Азии, Мьянма и совсем недавно Россия через трубопровод «Сила Сибири», поставки по которому начались в прошлом году). Раньше Китай осуществлял закупки СПГ в основном в Австралии, Катаре и Малайзии. Россия поставляла СПГ с Сахалина-2, в то время как США стали поставщиком Китая позднее.

Однако введение Китаем тарифов на импорт американского СПГ означает, что американский СПГ неконкурентоспособен по сравнению с другими вариантами, доступными Китаю.

Безусловно, благодаря этим тарифам для России есть определенная выгода, хотя замещаемые объемы США относительно невелики. К тому же, другие производители, такие как Австралия и Катар, также будут стремиться поставлять СПГ в Китай, поэтому возможности для повышения цен ограничены, учитывая конкурентный рынок.

– Австралия, Катар, Россия, США имеют серьезные амбиции по экспорту СПГ. Нет ли угрозы перенасыщения мирового рынка газом?

– Безусловно, существует риск переизбытка предложения СПГ-проектов, хотя отрасль движется циклично. Не так давно в условиях низких цен существовала озабоченность по поводу того, что строится недостаточно мощностей по экспорту СПГ и что в будущем цены резко вырастут. С учетом влияния COVID-19 в настоящее время существуют опасения, что при гораздо более низком прогнозе спроса (например, падение на 4% в этом году) может быть избыток экспортных проектов СПГ и рынок может быть переполнен. Если мы добавим к этому продолжающееся стремление к использованию возобновляемых источников энергии, то существует потенциал для переизбытка предложения на газовом рынке во всем мире.

– Поставки российского СПГ в Китай в июне 2020 г. превысили американские, при этом Россия поставила в Китай в шесть раз больше, чем в прошлом году. Как вы оцениваете перспективы российского-китайского сотрудничества? Будет ли расти потребность Китая в СПГ?

– Я думаю, что спрос Китая на СПГ в будущем, безусловно, будет расти. Но будут востребованы и трубопроводный газ, нефть, уголь, ядерные и возобновляемые источники энергии. Китай – очень крупная экономика и продолжает расти довольно высокими темпами, требуя больших объемов энергии. Было бы нереалистично полагать, что какой-то один источник энергии может удовлетворить весь этот спрос, поэтому я уверен, что Китай будет поддерживать диверсифицированный портфель энергоносителей – особенно импортных энергоносителей, которые стали растущей проблемой в прошлом году, поскольку отношения с США ухудшились.

Что касается природного газа, то Китай, скорее всего, предпочтет трубопроводный газ из соседних стран заокеанскому СПГ, а если он все-таки будет покупать СПГ, то захочет обеспечить себе целый ряд поставщиков газа. Это позитивно скажется на российско-китайских отношениях. Трубопровод «Сила Сибири» имеет пропускную способность 38 млрд куб.м, а также обсуждается второй трубопровод, западнее, с пропускной способностью 25-50 млрд куб.м. Увеличение экспорта СПГ из России в Китай также возможно с месторождений на шельфе Тихоокеанского побережья России. «Ямал СПГ» тоже может попасть в Китай, учитывая, что и CNPC, и CNOOC имеют доли в проекте Новатэка.

– На рынках каких стран наблюдается конкуренция между трубопроводным газом и СПГ? Каковы перспективы развития этой конкуренции?

– Два очевидных рынка, где существует конкуренция между СПГ и трубопроводным газом, – это Европа и Китай, о которых я говорил выше, и оба они имеют множество доступных поставщиков. Трубопроводы являются долгосрочными, дорогостоящими, фиксированными и зачастую негибкими элементами инфраструктуры и часто составляют фундамент основного спроса. СПГ подходит для удовлетворения более краткосрочных потребностей в газе. Однако Китаю удалось развить очень крупную инфраструктуру импорта СПГ, так что наряду с трубопроводным газом из Центральной Азии он стал основным источником поставок для страны. Аналогичным образом, в Европе СПГ может дополнять поставки в страны с существующими трубопроводами или обеспечивать газом страны, не имеющие подключения к трубопроводной сети.

Многое зависит от роста рынка газа, так как это будет определять интенсивность конкуренции между различными видами энергии и между поставщиками.

Китайский спрос как на энергию, так и на газ будет расти в среднесрочной перспективе, с европейским же все далеко не так определенно, поскольку энергоэффективность и «энергетический поворот» займут более важное место в энергетической перспективе континента. Поскольку Россия поставляет в Европу как трубопроводный газ, так и, потенциально, СПГ, управление рынком будет иметь важное значение – хотя масштабы трубопроводного бизнеса затмевают потенциальные объемы СПГ. Аналогично и с Китаем, хотя здесь СПГ, скорее всего, будет больше ориентирован на рынки Южного Китая, в то время как Сила Сибири (и потенциально, второй трубопровод) больше подходит для поставок в северо-восточные провинции Китая.