Москва сделала геостратегический выбор поддерживать Минск.

Долго ли продержится соглашение ОПЕК о сокращении добычи нефти?

События последних недель на рынке нефти напомнили повесть Джона Толкина «Хоббит» – цены тоже сходили «туда и обратно». 15 мая стоимость баррели сорта Brent была $51,8, потом взлетела до $54,25 и к пятнице 26 мая опять вернулась на уровень $51,8. Такая нестабильность была вызвана прошедшим 25 мая в Вене саммитом ОПЕК, на котором было принято решение о пролонгации соглашения о регулировании объемов добычи нефти. Однако соглашение, участниками которого стали Россия и Казахстан, все больше похоже на ловушку. Турбулентность на нефтяных рынках стала «новой нормальностью» и будет подталкивать страны евразийского пространства к снижению зависимости от нефтяного экспорта, который становится все менее надежным источником доходов.

Жить по-старому ОПЕК не может

Действующий договор был подписан 10 декабря 2016 г. странами ОПЕК и 11 странами, не входящими в картель. Участники сделки договорились сократить производство нефти на 1,8 млн. баррелей в сутки от уровня добычи октября 2016 г. Члены ОПЕК обязались снизить добычу на 1,242 млн барр. в сутки, остальные – на 558 тыс. барр. Из государств, не входящих в картель экспортеров, наибольшие обязательства по снижению производства нефти взяла на себя Россия – 300 тыс. барр. в сутки, Мексика – 100 тыс., Казахстан – 20 тыс., Азербайджан – 35 тыс. барр. Остальной объем распределился между Оманом, Бахрейном, Брунеем, Экваториальной Гвинеей, Малайзией, Суданом и Южным Суданом.

Путь к данному соглашению был крайне сложен и мало кто изначально верил в успех этой затеи. Страны ОПЕК уже давно не могли договориться о квотах даже внутри организации. Картель раздирают как экономические, так и политические споры. Он уже давно утратил ту роль, которую имел при создании. Тогда страны ОПЕК были основными добытчиками нефти в мире; регулируя производство, они изменяли баланс спроса и предложения, и соответственно, регулировали цены на энергоносители.

Теперь же страны ОПЕК добывают только 41% нефти от общемирового объема. А рынок сырья с 1960 г. (год основания картеля), мягко говоря, изменился. Цену теперь

Поэтому инструмент квотирования добычи уже не столь эффективен в рамках ОПЕК. Если члены организации начнут снижать объем добычи, то их долю на рынке просто займут другие поставщики.

В 2014 г., когда цена нефти начала стремительно снижаться, Саудовская Аравия вовсе отказалась от стратегии сдерживания добычи. Наоборот, королевство пошло по пути максимизации добычи. Саудиты считали, что смогут добывать нефть и при $20 за баррель, а уйти с рынка должны неэффективные производители, к числу которых относятся, прежде всего, сланцы и шельф. Но, несмотря на падение цен, другие страны не спешили сокращать производство, переизбыток нефти с рынка не уходил, а деньги в резервных фондах стран-экспортеров таяли все быстрее.

В результате, страны ОПЕК решили менять тактику и попробовать старый метод квотирования. Понимая свою несостоятельность в рамках старого формата, члены картеля решили организовать временное и неформальное расширение организации. Логика проста – раз нас слишком мало для регулирования рынка, давайте договоримся с другими производителями. В итоге все это вылилось в декабрьскую сделку.

И вот теперь мы видим пролонгацию сделки ОПЕК с другими производителями нефти еще на 9 месяцев. Итоговый документ пока не подписан, но вполне уверенно об этом можно говорить по двум причинам. Во-первых, Россия и Саудовская Аравия заявили о поддержке решения о продлении соглашения. Во-вторых, страны ОПЕК договорились между собой на заседании 25 мая.

Причем рост цен на нефть начался уже после первого события. А вот после заседания в Вене нефтяные котировки, наоборот, упали. Это произошло по нескольким причинам. Во-первых, в преддверии заседания ОПЕК трейдеры сильно разогнали цену на нефть и дальнейшее падение было коррекцией. Во-вторых, часть игроков на рынке были разочарованы тем, что члены картеля продлили соглашение на 9 месяцев, а не на год – и без изменений условий в части объемов производства.

Последний фактор очень интересен. Если сделка 2016 г. была сокращением добычи, то теперь страны согласились только на «заморозку». Участники договора обязуются не увеличивать объемы производства от июньских уровней.

ОПЕК в ловушке соглашения

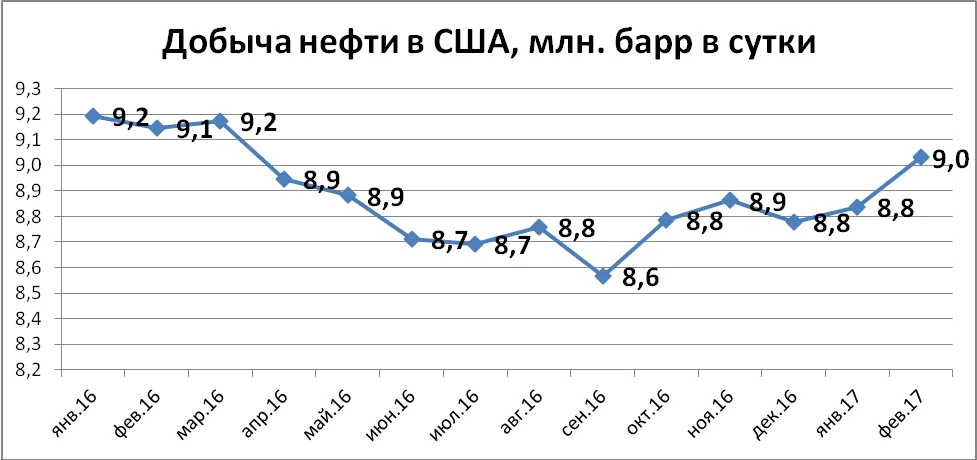

Теперь нам всем остается только ждать эффекта от принятых решений. Причем риски срыва соглашения довольно велики. Самый главный из них связан с добычей сланцевой нефти в США. ОПЕК и страны, не входящие в картель, своими действиями стимулировали рост цен на нефть, а воспользовались этим американские нефтяники. При возрастании стоимости нефти на рынке множество сланцевых проектов вновь становятся рентабельными и начинают производить сырье.

Источник: U.S. Energy Information Administration.

Указанный эффект беспокоит участников сделки по заморозке добычи. Получается, что они добровольно отдают свои рынки сбыта. Но они пошли на это, чтобы пополнить собственные бюджеты. Косвенное стимулирование сланцевых проектов в США стало меньшим из зол для ОПЕК и их партнеров по соглашению.

Проблема справедливости является основной в сделке ОПЕК и других производителей. Она относится не только к США (почему мы сокращаем добычу, а они наращивают), но и к участникам самого соглашения. Вопрос о распределении квот был препятствием для подписания и первого договора. В итоге Ирану было позволено вернуться на досанкционные объемы добычи нефти, а Ливию и Нигерию вообще не стали ограничивать квотами. Эти особые условия также являются миной под соглашением о заморозке.

Недавно мы видели, что Ливия может быстро нарастить объемы добычи и экспорта в случае урегулирования внутриполитических конфликтов. Если подобное произойдет, то участники сделки потребуют пересмотра ее параметров. А любой подобный срыв вызовет панику на бирже и снижению цены.

Поэтому фактически все участники сделки становятся заложниками собственной инициативы. Отказ от продления соглашения или пересмотр его условий приведет к падению цен, а выполнение обязательств – к потере доли на рынке.

Скорее всего, страны просто не знают, что делать, поэтому ждут. Может быть прилетит «черный лебедь» в виде крушения одного из производителей нефти, чтобы остальные смогли поживиться за счет этой жертвы. Но лучше реформироваться и не попадать в столь сложное положение из-за нестабильности на рынке. Тем более, что турбулентность явно стала «новой нормальностью» в мировой энергетике.

Игорь Юшков, эксперт Финансового университета при Правительстве РФ, ведущий аналитик Фонда национальной энергетической безопасности

Сейчас читают