Москва сделала геостратегический выбор поддерживать Минск.

Вернуть контроль над нефтью: что принесет Казахстану смена подхода к работе с западными компаниями

В 2024 г. Минэнерго Казахстана сообщило о планах добыть 90,3 млн тонн нефти. Ее доля в структуре казахстанского экспорта превышает 50%. Однако более 70% всех добывающих мощностей в республике контролируют иностранные компании, что сказывается на доходах госбюджета. Как сложилась такая ситуация, и что может сделать Казахстан, чтобы обеспечить справедливые для себя условия, разобрал эксперт Финансового университета при Правительстве РФ, ведущий аналитик Фонда национальной энергетической безопасности России Игорь Юшков.

Перестроение на мировом рынке нефти, происходящее с 2022 г. затрагивает и Казахстан. Республика может выгодно воспользоваться ситуацией и увеличить свои доходы от добычи и экспорта нефти. Но для этого нужна политическая воля и даже смелость руководства страны.

В частности, после беспорядков в Казахстане в начала 2022 г. и стабилизации ситуации силами ОДКБ президент Касым-Жомарт Токаев объявил о всеобъемлющем плане реформ страны. Изменения должны коснуться всех сфер Казахстана. Фактически президент объявил о начале нового этапа в истории республики. Ключевой идеей было объявлено более справедливое общество, в том числе с точки зрения распределения богатств. Подобная постановка вопроса не могла оставить в стороне нефтяную отрасль, которая дает Казахстану наибольшую строку экспортных доходов.

Устаревшие контракты

Основные месторождения республики осваиваются на условиях соглашений о разделе продукции (СРП). Это особый формат взаимоотношений государства, на территории которого расположено месторождение, и иностранных инвесторов, которые приходят добывать полезные ископаемые из этого месторождения. СРП применяются во множестве стран мира и назвать его априори плохим или унизительным неправильно. На постсоветском пространстве такой режим также применялся на крупных проектах. В России это прежде всего «Сахалин-1» и «Сахалин-2», а в Казахстане – Карачаганакское нефтегазоконденсатное месторождение и Северокаспийский проект (Кашаган и ряд других месторождений). Еще один крупный проект – Тенгиз – разрабатывается в формате соглашения о партнерстве между Казахстаном и американской Chevron.

На практике в СРП и соглашении о партнерстве все зависит от условий распределения затрат и прибыли, прописанных в тексте. Тут-то и заключалась проблема. Проекты, в которые приходили иностранцы как в России, так и в Казахстане и заключали с властями СРП, были новыми, сложными и дорогостоящими. Токаев открыто рассказал об этом в интервью СМИ, отметив, что «сами условия того соглашения были подписаны сообразно пониманию инвестиционных соглашений того периода времени». У руководства наших стран не было уверенности в достаточности технологий и средств, чтобы разработать эти сложные проекты самостоятельно. К тому же, приход иностранных компаний воспринимался как доказательство престижа страны и в целом признание ее как нового игрока на мировой арене.

Добиться справедливости от иностранных акционеров

В июне 2022 г. Токаев заявил, что для Казахстана было бы вредно разрывать подписанные СРП, но нужно их корректировать. В России то же самое было сделано еще в 2000-х гг. Например, после конфликта государства и иностранных акционеров в апреле 2007 г. «Газпром» выкупил за $7,45 млрд контрольный пакет – 50% плюс одну акцию в компании – операторе проекта «Сахалин-2». Похожая ситуация развивается с 2022 г. в Казахстане.

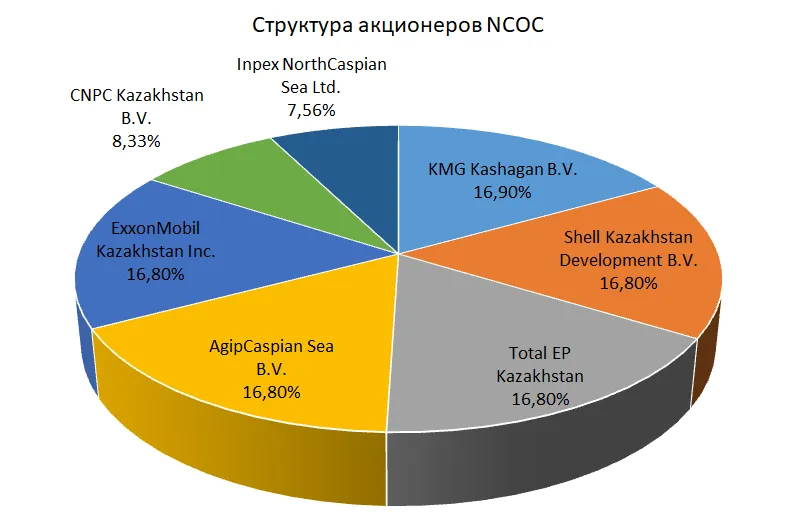

В 2023 г. республика подала иск к оператору Кашаганского месторождения – компании North Caspian Operating Company (NCOC) – за экологические нарушения на $5,1 млрд. Потом он был дополнен иском на $3,5 млрд по другому основанию. Казахстан обвиняет оператора в «несанкционированных расходах», которые нельзя было вычитать из налогооблагаемой базы в 2010–2018 гг.

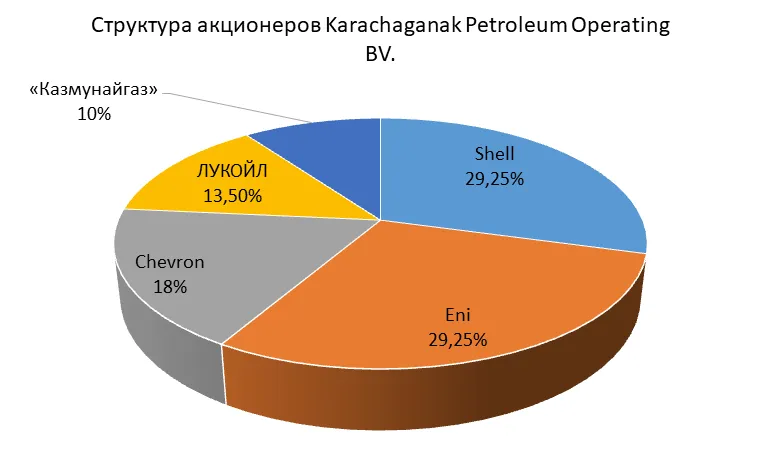

Аналогичный иск был подан к оператору Карачаганака, но на $13 млрд (период с 2010 по 2019 гг.). Подобные претензии являются рычагом давления на иностранных собственников проектов с целью сделать их более сговорчивыми при обсуждении улучшения условий для Казахстана.

Источник: Данные компаний.

Страховка на будущее

Текущие годы – выгодный момент для казахского руководства с точки зрения торга с иностранными инвесторами. Зарубежные участники проектов уже сделали основные инвестиции в проекты, поэтому рассчитывают получать большие прибыли. Идти на жесткий конфликт, рискуя остаться вовсе без долей в компании-операторе, им не выгодно. К тому же нефть из Казахстана сейчас востребована на рынке, особенно в Европе.

С 5 декабря 2022 г. Евросоюз ввел запрет на импорт российской нефти, перевозимой морским транспортом. Таким образом, европейский рынок открыт для казахской нефти. Короткое транспортное плечо позволяет поставщикам сырья из Казахстана иметь низкие издержки и быть более конкурентоспособными по сравнению с экспортерами из США или стран Ближнего Востока. Вот только сейчас эти прибыли в основном достаются не бюджету Казахстана, а иностранным компаниям.

В таких условиях Казахстан может оказаться в положении «выжатого лимона». Западные компании постараются получить максимальную прибыль от недр республики, а потом выйдут из проектов. Причем, в 2030-2040-х гг. страны Запада будут все активнее давить на нефтяную индустрию климатической риторикой. В случае существенного сокращения спроса на жидкие углеводороды стоимость нефти сократится, и Казахстан уже не сможет выгодно монетизировать оставшиеся запасы. Поэтому есть смысл поторопиться и рискнуть сейчас, пока как внутренняя, так и внешняя конъюнктура на стороне казахских властей.

Игорь Юшков, эксперт Финансового университета при Правительстве РФ, ведущий аналитик Фонда национальной энергетической безопасности России

Сейчас читают