Москва сделала геостратегический выбор поддерживать Минск.

Газопровод ТАПИ манит Узбекистан

Еще одна страна Центральной Азии встает на рельсы диверсификации рынков сбыта газа. Узбекистан присматривается к проекту строительства газопровода ТАПИ (Туркменистан – Афганистан – Пакистан – Индия). 15 июня председатель правления национальной холдинговой компании «Узбекнефтегаз» Алишер Султанов заявил, что его компания, вероятно, будет выбрана Туркменистаном оператором газопровода ТАПИ. Данный проект предусматривает строительство газопровода из Туркменистана через Афганистан в Пакистан и далее в Индию. Ресурсной базой нового газопровода мощностью 33 млрд куб. м. газа в год должно стать месторождение Галкыныш. Его запасы оцениваются компанией Gaffney, Cline & Associates (Великобритания) в 21,2 трлн куб. м. газа и 300 млн т. нефти.

Проект ТАПИ является вынужденной мерой со стороны Туркменистана. После распада СССР оказалось, что единственным направлением экспорта стала Россия. Поэтому Ашхабад стал предпринимать меры для диверсификации направлений поставок. Выход на европейский рынок планировался с помощью проекта Nabucco, предусматривавший строительство транскаспийского газопровода в Азербайджан. Однако против этого выступили Россия и Иран. Несмотря на колоссальную поддержку со стороны Евросоюза и США, проект был закрыт.

Восточное направление стало более удачным. В 2009 г. и 2010 г. были введены в эксплуатацию две нитки (А и В) газопровода Средняя Азия-Китай мощностью 25 млрд куб. м; 31 мая 2014 г. вошла в строй третья нитка (С) с аналогичной пропускной способностью. Газопроводы проходят через Туркменистан, Узбекистан и Казахстан в Китай.

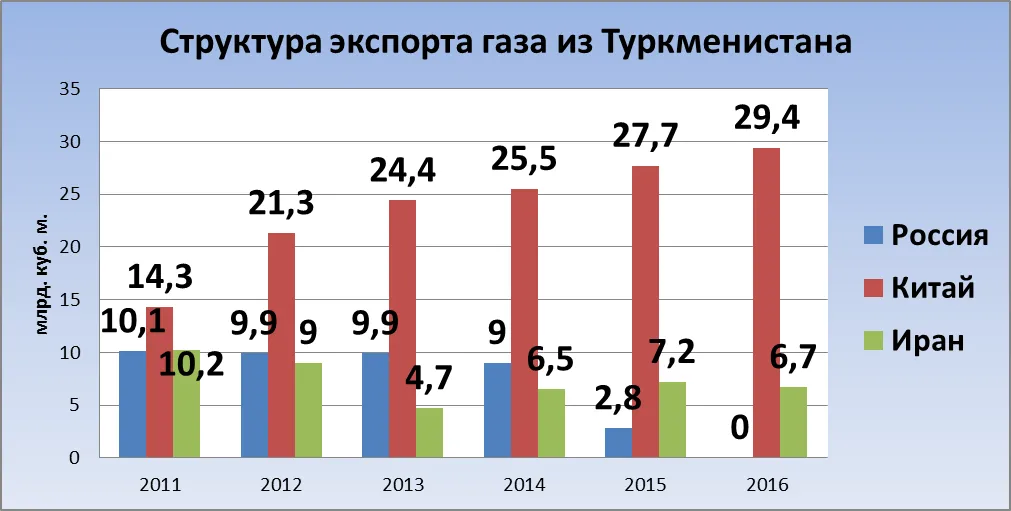

Строительство этих газопроводов позволило Ашхабаду диверсифицировать рынки сбыта. Причем вскоре после запуска третьей нитки газопровода прекратились поставки газа в Россию: «Газпром» и «Туркменгаз» не смогли договориться об условиях закупок. К тому же, российской компании в целом не нужен импортный газ: с 2005 по 2015 гг. страны Евросоюза сократили потребление почти на 100 млрд куб. м., поэтому перед «Газпромом» первоочередно стоит задача реализовывать свой газ.

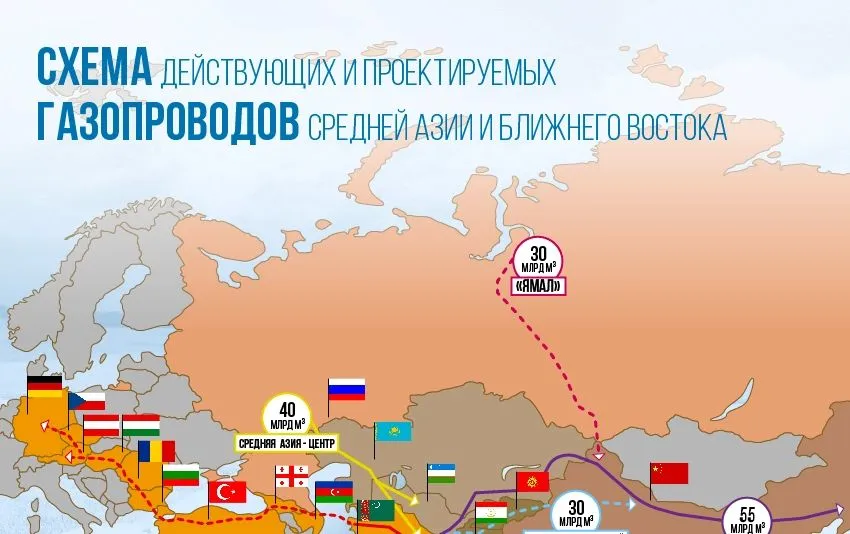

Подробности о строящихся и проектируемых газопроводах в Центральной Азии – в инфографике «Евразия.Эксперт».

К настоящему времени Туркменистан имеет три направления экспорта: Китай, Казахстан и Иран. Причем Тегеран в перспективе откажется от закупки туркменского газа, так как построит газопроводы в северо-восточную часть страны для поставки собственного сырья. А Казахстан планирует нарастить добычу газа на собственных месторождениях, что в будущем приведет к сокращению импорта. Кроме того, Казахстану выгоднее закупать российский газ, так как в рамках ЕАЭС цены на него ниже. В 2016 г. Казахстан импортировал 6,2 млрд. куб. м., из них: 3,6 млрд из России, 1,1 млрд из Туркменистана и 1,5 млрд из Узбекистана.

Источник: BP.

Таким образом, можно сказать, что Туркменистан попал в сложную ситуацию. Основным рынком сбыта для него стал Китай, который теперь может давить на Ашхабад. Пекин, например, отложил строительство четвертой нитки (D) газопровода из Туркменистана. А туркменские власти рассчитывали за счет дополнительных объемов поставки газа оплачивать китайские кредиты, взятые на разработку месторождений и строительство инфраструктуры.

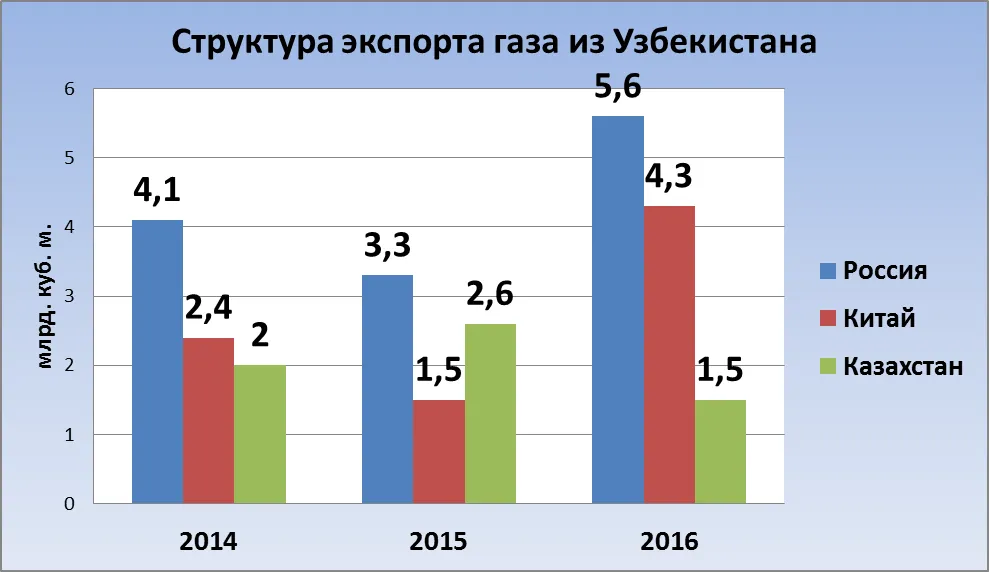

Узбекистан стремится учиться на опыте Туркменистана. Он заранее хочет максимально диверсифицировать рынки сбыта для собственного газа. В апреле 2017 г. «Газпром» подписал 5-летний контракт на закупку узбекского газа в объеме 4 млрд куб. м. в год в период с 2018 по 2022 гг.

У России в данном случае свой интерес: «Газпрому» важно заблокировать часть туркменского газа, чтобы тот не смог поставлять его в Китай, куда российский концерн хочет продавать сырье по западной границе РФ и КНР (проект «Алтай» или «Сила Сибири-2»).

Часть своего газа Узбекистан экспортирует в Казахстан, но судьба этих поставок может быть такой же, как и у туркменского газа, ведь в 2016 г. Казахстан экспортировал 11,3 млрд куб. м собственного газа (10,9 млрд в Россию, 0,4 млрд в Китай и 0,1 млрд в страны бывшего СССР). Перспективными для Узбекистана представляются поставки метана в Китай, благо газопроводы проходят по его территории. Причем Китаю выгодно создавать конкуренцию среди среднеазиатских поставщиков.

Источник: ВР.

Несмотря на то, что экспорт узбекского газа выглядит довольно диверсифицированным, Ташкент уже сейчас идет по пути Туркменистана, присматриваясь к проекту ТАПИ. Статус оператора проекта на всем его протяжении не ставит перед Узбекистаном никаких существенных обязательств. Основной риск для проекта – атаки всевозможных групп боевиков и возможность подрыва газопровода. Но подобные ситуации считаются форс-мажором, поэтому не повлекут за собой каких-либо штрафных санкций для «Узбекнефтегаза».

При этом Узбекистан может получить от данного проекта многое. Он будет понимать реальное состояние дел в ТАПИ: каково техническое состояние газопровода, существует ли террористическая угроза вдоль маршрута трубы, и какова загрузка газопровода со стороны Туркменистана. На основе полученных данных Ташкент сможет принять решение относительно поставок собственного газа в ТАПИ.

Однако от присоединения к газопроводу нового участника основная проблема – безопасность на афганском участке – не решится. Более того, Узбекистан нужен Ашхабаду в новом проекте только на первом этапе, чтобы увеличить количество желающих реализации ТАПИ. В последующем Узбекистан станет конкурентом Туркменистана на рынках Пакистана и Индии. В сумме все указанные проблемы делают полную реализацию проекта такой же утопией, как мир и стабильность в Афганистане в обозримом будущем.

Игорь Юшков, эксперт Финансового университета при Правительстве РФ, ведущий аналитик Фонда национальной энергетической безопасности

Сейчас читают