Москва сделала геостратегический выбор поддерживать Минск.

Российская нефть Urals может стать частью мирового эталона Brent: последствия для РФ и союзников

Более двух третей общемировой торговли нефтью происходит с привязкой к ведущему рыночному бенчмарку (индикаторному сорту) Brent. С начала 1980-х гг., когда Brent начал делать первые шаги по превращению в общемировой эталон, и особенно после того как в 1988 г. была запущена торговля фьючерсами Brent, торговлю нефтью в Европе, Азии или Африке невозможно представить без этого индикаторного сорта. Однако по мере того как добыча нефти в Северном море снижается (пик был достигнут в 1999 г., после чего последовал длительный период постепенного снижения), все более активно звучат предложения о том, чтобы расширить пул сортов нефти, входящих в бенчмарк Brent, в т.ч. включить туда и российскую Urals. Этот шаг будет иметь последствия для всех стран ЕАЭС.

Хотя месторождение Brent – одно из самых крупных в Северном море (в скором времени его ожидает вывод из эксплуатации после 45 лет добычи), бенчмарк включает в себя пять месторождений – Brent, Ekofisk, Forties, Oseberg и Troll. Изначально Brent был бенчмарком сам по себе, в 2002 г. информационным агентством S&P Global Platts в бенчмарк были добавлены Forties и Oseberg, в 2007 г. – Ekofisk, а с января 2018 г. в эталонный сорт нефти также включаются объемы, добытые на норвежском месторождении Troll. Причиной расширения корзины стали падающие объемы – если Brent в 1985 г. давал 1,2-1,3 млн баррелей в день, то к моменту включения Forties и Oseberg объемы упали на треть пиковых показателей, а с 2013 г. на месторождении и вовсе добывается лишь газ, так как извлекаемые запасы нефти кончились.

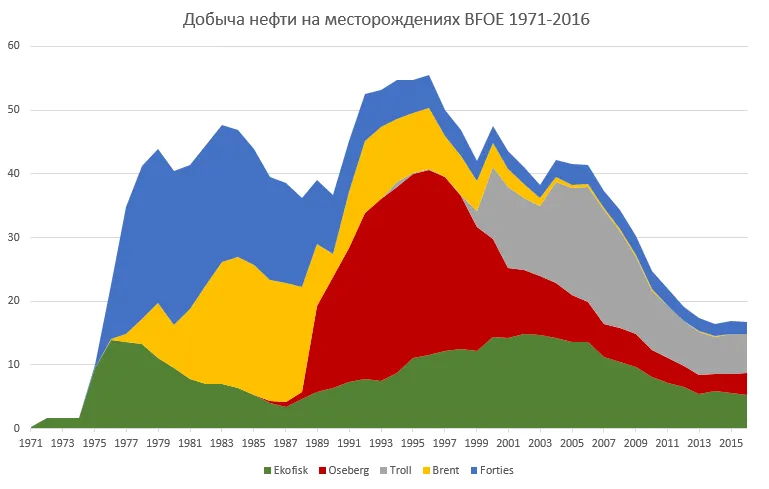

График 1. Добыча нефти на месторождениях Brent, Ekofisk, Forties, Oseberg и Troll (млн т/год).

Источник: Norwegian Petroleum Directorate, UK Oil and Gas Authority.

По мере того как запасы остальных месторождений (см. График 1), входящих в бенчмарк Brent, истощаются, назревает вопрос о добавлении новых сортов нефти.

Включение месторождения Johan Sverdrup в корзину после его запуска в 2019 г. – самое очевидное решение, однако впоследствии в Северном море уже не останется крупных месторождений, подлежащих разработке. Северное море неслучайно превратилось в индикаторный регион – большая часть сделок была прозрачной и доступной для прослеживания, в регионе действовал ряд нефтяных компаний (таким образом, возможность одностороннего манипулирования ценами сведена к минимуму), правовая система Великобритании гарантировала стабильный юридический режим, и, не в последнюю очередь, объемы добычи были достаточно весомы.

Российские сорта нефти вплоть до текущего момента не рассматривались серьезно через призму возможного включения в эталонный сорт нефти.

И это притом, что российский экспортный сорт Urals имеет в разы большие объемы добычи и экспорта (порядка 3 млн баррелей в день против 1,2 млн баррелей в день). Для тщательного анализа перспектив включения Urals в бенчмарк Brent следует отдельно рассмотреть все значимые факторы, влияющие на данный выбор, начиная с качественного расхождения и заканчивая политическими несостыковками.

• Качество нефти Urals ниже, чем Brent

В бенчмарке Brent собраны сорта нефти, которые принадлежат к категории легких и низкосернистых (сам Brent имеет плотность 37,5° API, содержание серы 0,4%, Ekofisk – 40° API и содержание серы 0,17%, Forties – 38.9 ° API и содержание серы 0,78%, Oseberg – 39,6° API и содержание серы – 0,2%, Troll – 35,9° API и содержание серы 0.19%). Качественные параметры Urals, в свою очередь, на данный момент колеблются в пределах 30,5°-30,6° API с содержанием серы в 1,55-1,70%. Таким образом, включение Urals создало бы прецедент, ведь впервые включался бы среднетяжелый сорт нефти с относительно высокими показателями серности.

• Качество менее постоянно, чем Brent

В то время как качество Brent более-менее стабильно, качественные характеристики Urals демонстрируют нисходящую тенденцию уже на протяжении многих лет. Если в 2007 г. среднестатистическая плотность Urals находилась на уровне 31,8° API, то в 2017 г. она упала до 30,5° API, сера снизилась с 1,3% до 1,6%.

Из-за переориентации потоков легкой нефти в направлении Китая, с 2018 г. доля легкой российской нефти в потоках Urals, поставляемых в Европу, будет сведена к минимуму.

• Условия сделок с Urals меньше разглашаются, чем с Brent

Одно из самых крупных преимуществ Brent заключается в том, что действующие акторы готовы делиться деталями состоявшихся сделок, после чего агентства-генераторы информации публикуют ежедневный обзор рынка.

Большая часть торговли российской нефтью осуществляется посредством долгосрочных контрактов, детали которых, в особенности цены, не разглашаются.

• Российские власти заинтересованы в создании собственных бенчмарков

Даже если заинтересованные акторы согласятся с включением Urals в корзину Brent, и информационные агентства изъявят готовность к такому шагу, ничто не гарантирует того, что российские власти выступят за данную инициативу. С одной стороны, это большой шаг вперед, рост влияния на мировых рынках, с другой – необходимость сделать нефтяной рынок России более открытым и главным образом отказаться от идеи создать свой собственный бенчмарк взамен Brent.

• Включение Urals не будет встречено всеми положительно

Формирование корзины Brent включает в себя целый ряд политических моментов, на которые следует обратить внимание. Компания Royal Dutch Shell – пионер добычи в Северном море и вплоть до недавнего времени была наиболее влиятельным игроком на том рынке, и, хотя не имела права манипулировать ценами напрямую, могла косвенно продвигать свои интересы. По мере спада добычи на месторождениях Shell и включения в корзину Brent месторождений на норвежском шельфе, новым лидером в Северном море стал норвежский Statoil. Это следует иметь в виду, пытаясь разъяснить, почему Shell, еще три года назад выступавший против включения Urals в корзину Brent, сейчас выступает за. И аналогичным образом следует предвосхищать настороженное отношение норвежских компаний к данному вопросу.

Следует также отметить, что, даже если брать прибалтийское направление экспорта Urals, то объемы поставок превосходят весь объем торговли нефтью, добытой на месторождениях, входящих в корзину Brent.

Масштаб российского присутствия на европейском рынке может спугнуть ряд лиц, опасающихся консолидации российской мощи. В то же время Россия – самый очевидный, пусть и далеко не простой кандидат для сохранения бенчмарка Brent в долгосрочной перспективе. Да, это повлечет за собой ряд доселе не имевших место факторов – ухудшение качества, перегруппировку ведущих акторов – однако это произойдет вне зависимости от того, будет ли включен Urals или какой-нибудь другой сорт.

Хотя потенциальное включение Urals в маркерный сорт Brent может казаться сугубо российским делом, такой шаг будет иметь последствия для всех стран ЕАЭС. Казахстан, например, экспортирует 15 млн т нефти через Россию в виде Urals. Таким образом, Астана сможет на один шаг приблизиться к формированию глобальных котировок нефти. Более того, после того, как в рамках ЕАЭС с 2025 г. начнет функционировать общий рынок нефти и нефтепродуктов с беспрепятственным доступом к нефтетранспортировке, Urals можно будет считать общим достоянием всего постсоветского пространства, таким же примером плодотворного сотрудничества участвующих в нем стран, как Каспийский трубопроводный консорциум.

Виктор Катона, экономист, специалист по закупкам нефти MOL Group (Венгрия)

Сейчас читают