Москва сделала геостратегический выбор поддерживать Минск.

«Конец энергетического ренессанса». Румыния не сумела предложить альтернативу российскому газу

Как стало известно 16 ноября, ЛУКОЙЛ принял решение продать свою долю в проекте по освоению месторождения Trident на шельфе Румынии в Черном море. Причины не сообщаются. Еще в начале 2020 г. из проекта Neptun Deep на румынском шельфе решила выйти ExxonMobil. Между тем, у самой Румынии нет возможностей для самостоятельных геологоразведочных работ. Что будет означать для будущего румынской газовой отрасли уход из шельфовых проектов таких крупных компаний, оценил специалист по закупкам нефти MOL Group Виктор Катона.

Нефтегазовые компании переживают непростые времена: государственные и частные компании в равной мере присматриваются к своим издержкам, пытаются оптимизировать свои процессы и отказаться от неприбыльных активов. Однако рыночных аналитиков удивила появившаяся в середине ноября 2020 года новость о том, что российский энергетический концерн «ЛУКОЙЛ» выходит из проекта по освоению блока Trident на континентальном шельфе Румынии. Данное событие выходит за рамки сугубо нефтегазовой среды, так как повлечет за собой серьезные последствия для энергетической самообеспеченности Румынии и соседних стран, поверивших в румынский «газовый ренессанс».

Препятствия, препятствия

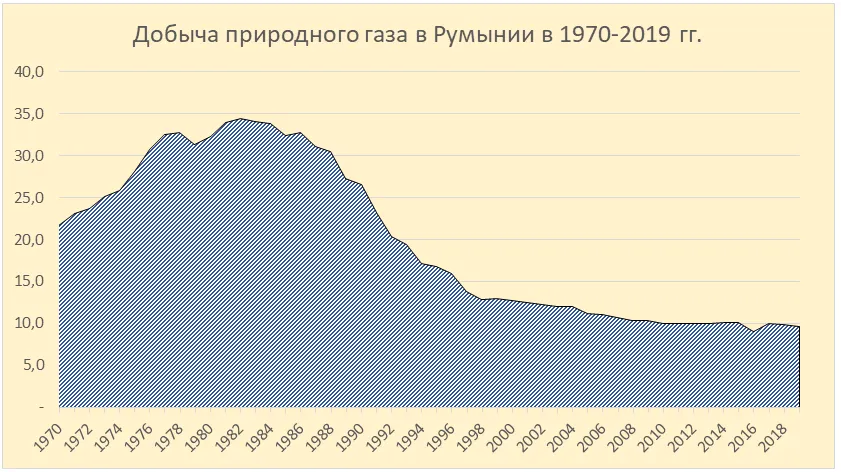

Интерес «ЛУКОЙЛа» к румынскому шельфу вполне логичен, так как российская компания в этой стране имеет нефтеперерабатывающий завод и связанную с ним сеть АЗС. Геологоразведочные работы на блоке Trident начались в 2012 г. и уже три года спустя, в октябре 2015 г., «ЛУКОЙЛ» открыл первое месторождение – скважина Lira-1X вскрыла продуктивные пласты с предполагаемыми запасами в 30 млрд куб.м. Принимая во внимание серьезное падение добычи газа в Румынии после падения социалистического строя (см. график 1), выход Лиры на плато добычи в 1-1,5 млрд куб.м газа в год мог бы сделать «ЛУКОЙЛ» одним из ведущих игроков на румынском рынке, однако ряд событий помешал этому.

График 1. Добыча природного газа в Румынии в 1970-2019 гг. (млрд куб. метров в год). Источник: BP Statistical Survey 2020.

До определенной степени столь желанной благополучной развязке помешали дальнейшие результаты бурения.

Например, пробуренная в ноябре 2019 г. скважина Trinity-1X не обнаружила коммерчески рентабельных запасов газа. Однако еще большее влияние возымели сугубо политические изменения, которые фактически поставили крест на участии сколько-нибудь серьезных международных мейджоров в гонке за румынский шельф.

Законодательный провал

Дело в том, что осенью 2018 г. румынское правительство приняло указ 114/2018 и так называемый «шельфовый закон». Первый вводил верхний предел для цены на природный газ, в то время как «шельфовый закон» предусматривал внедрение прогрессивного налога на сверхприбыль, доходящего до 70%, и обязательство сбывать 50% добытого газа на домашнем румынском рынке.

Принимая во внимание непредсказуемость политической жизни в Румынии и краткосрочность правительственных коалиций и составов, нефтяные компании присматривались к законодательным инициативам, надеясь на скорейшее смягчение вышеупомянутых условий.

И хотя правительство Людовика Орбана до некоторой степени смягчило условия эксплуатации шельфа Румынии, этого оказалось недостаточно, чтобы заверить компании в серьезности своих намерений.

Тренд на выход

Уход «ЛУКОЙЛа» из румынского глубоководного шельфа в целом вписывается в этот тренд: российская компания действует в том же духе, что и американский мейджор ExxonMobil, компания с наиболее серьезным ресурсным активом в регионе.

Первые спекуляции о возможном уходе ExxonMobil из Румынии появились еще весной 2019 г. на фоне ужесточения налогового режима шельфовой добычи. Американская компания – оператор блока Neptune Deep, самого перспективного в плане подтвержденного ресурсного потенциала порядка 70-80 млрд куб.м (месторождения Домино и Пеликан).

За долю ExxonMobil в 2019 г. афишировалась серьезная схватка: по сообщениям СМИ, изъявили интерес российский «ЛУКОЙЛ» и французская Total, наряду с румынскими нефтяными компаниями. Однако после того как в феврале 2020 года румынские власти приняли чрезвычайный указ о запрете продажи шельфовых активов компаниям, территориально не базирующимся в ЕС, вместе с «ЛУКОЙЛом» исчез интерес и европейских компаний. Дольше всего видимость интереса сохраняла польская PGNiG, однако и она была вынуждена в начале ноября 2020 года заявить о своем нежелании входить в проект из-за сомнительной рентабельности добычи.

Последствия

Каковы будут последствия столь значимого исхода крупных нефтегазовых компаний из шельфовых проектов Румынии? В первую очередь, это, конечно же, ударит по самой Румынии. Единственным относительно конкретным проектом, который преодолел стадию окончательного решения по инвестициям, остался проект Мидия, проектная полка добычи которого достигает 1 млрд куб.м в год. Таким образом, Румыния в ближайшие 2-3 года не сможет существенно продвинуться со своей стратегической целью перейти на самообеспечение природным газом.

В 2000-х гг. Румыния импортировала порядка 3 млрд куб.м российского газа в год, несмотря на стабильное падение потребления газа в 2010-х гг. Бухарест все еще импортирует 1,2-1,5 млрд куб.м газа в год (см. график 2).

График 2. Потребление против добычи газа в Румынии в 1970-2019 гг. Источник: BP Statistical Survey 2020.

Если замедление разработки румынского шельфа сулит для Бухареста сохранение статуса-кво и импорт российского газа, для Молдовы это, по всей видимости, обернется еще большими политическими гамбитами.

Дело в том, что с появлением нового молдавского президента Майи Санду, открыто выступающей за вывод российских войск из Приднестровья и отказывающейся платить за газовые долги приднестровчан, «Газпром» может поменять свою стратегию переговоров в сторону большего напора – особенно на фоне реального отсутствия каких бы то ни было альтернатив для Молдовы. Румыния и сама по себе как минимум к 2025 году не будет самодостаточна, а Молдове и без того сложнее будет переориентироваться на румынский шельф, несмотря на наличие интерконнекторов и политического желания.

Если отвлечься от сиюминутной политической повестки, то с точки зрения соседней Украины простаивание Румынии несет в себя двойственный смысл. С одной стороны, Украине может недоставать потенциального поставщика газа, тем более что украинский оператор ГТС подписал соглашение о реверсных поставках газа с румынской Transgaz. С другой стороны, месторождения, от которых отказывается ExxonMobil, находятся на территории, которая окончательно отошла Румынии вследствие решения Гаагского суда 2009 г. Что же касается будущего самих месторождений, «ЛУКОЙЛовский блок», по всей видимости, отойдет партнеру по проекту (Romgaz), в то время как эксоновские активы будут переняты консорциумом румынских нефтегазовых компаний.

Виктор Катона, специалист по закупкам нефти MOL Group

Сейчас читают